28.02.2022 - Conflitto Russia-Ucraina: i possibili impatti per il nostro territorio - Analisi

Il conflitto Russia-Ucraina impatterà certamente sugli scenari di crescita della Lombardia, ma è difficile valutare in quale misura (molto dipenderà anche dalle evoluzioni). Sono, comunque, possibili alcune prime valutazioni sulla base dei dati storici e considerata la situazione attuale1:

- Il principale canale di trasmissione è rappresentato dall’import di materie prime energetiche (gas naturale in primis) ma anche, seppur in minor misura, di altre materie prime (metalli non ferrosi, ferro e acciaio per dipendenza diretta; ma anche nickel, alluminio e cereali per il peso di Russia e Ucraina nelle forniture mondiali).

- Lato esportazioni, non emerge un impatto considerevole diretto (i due mercati valgono meno del 2% del totale lombardo, sebbene con qualche differenza tra territori e settori) né indiretto (2,5% del valore aggiunto esportato italiano è destinato alla Russia).

- Importanti possono essere le singole esposizioni di aziende, tra le quali certamente quelle delle 740 multinazionali italiane localizzate nei due Paesi.

Complessivamente, fino a -1,1% la perdita di Pil per l’area euro nel 2022

Secondo Intesa Sanpaolo2, un conflitto locale Russia-Ucraina rispetto allo scenario base può comportare per l’area euro perdite fino a -1,1 punti percentuali di Pil nel 2022 e -0,9 nel 2023, accompagnate da un aumento dell’inflazione nell’ordine del +1,8 punti percentuali in ciascun anno.

Ponendo l’attenzione sul nostro territorio, questo scenario mette a rischio il quadro di recupero della Lombardia, ancora parziale nel 2021: -2,9% il Pil regionale a fine 2021 rispetto al 2019. Le previsioni3 formulate prima del conflitto stimavano un tasso di crescita del Pil lombardo del +4,0% nel 2022 (performance che verosimilmente sarà rivista al ribasso).

Di seguito si approfondiscono i principali elementi di vulnerabilità diretta e indiretta dal punto di vista delle esportazioni, degli approvvigionamenti e dell’energia per il nostro territorio (tra le maggiori economie europee, Italia e Germania risultano quelle maggiormente vulnerabili: la prima soprattutto lato energia, la seconda maggiormente sul fronte commerciale).

Vulnerabilità commerciale: limitata lato export…

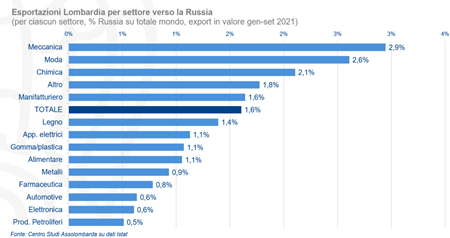

La Russia vale complessivamente l’1,6% dell’export lombardo, in linea con l’1,5% di quello italiano.

La Russia vale complessivamente l’1,6% dell’export lombardo, in linea con l’1,5% di quello italiano.

Tra i settori, Meccanica, Moda e Chimica risultano tra i più esposti verso il mercato russo, comunque con una incidenza inferiore al 3% delle vendite estere settoriali.

Tra i territori, Milano e Monza e della Brianza sono leggermente più esposti rispetto alla media regionale (rispettivamente al 2,1% e all’1,7%), mentre lo sono meno Pavia (1,1%) e Lodi (0,4%).

L’Ucraina conta per lo 0,4% dell’export totale regionale (0,4% anche a livello Italia). L’incidenza tra settori e territori è sostanzialmente omogenea.

Per contestualizzare i dati in una prospettiva storica, è utile riportare che negli anni successivi all’imposizione delle sanzioni contro la Russia del 2014 le nostre imprese hanno ridotto l’esposizione a tale mercato, così che ad oggi Lombardia e Italia risultano aver dimezzato il peso di Mosca sul totale delle esportazioni rispetto al 2013 (quando per entrambe era il 3%).

I dati in valore fin qui commentati riflettono gli scambi commerciali diretti. Dall’analisi dei dati in valore aggiunto è possibile valutare anche gli impatti indiretti, per comprendere quanto del nostro export transita in altri Paesi ma è attivato dalla Russia. La Russia assorbe il 2,5% del valore aggiunto italiano esportato nel mondo4, quindi comunque una percentuale contenuta anche se maggiore dell’1,5% registrato per il ‘puro’ export nazionale in valore.

L’impatto diretto delle sanzioni sul nostro export è dunque prospettabile come mediamente limitato (e ben più ridotto che per la Russia5), ma si tratta ovviamente di dati totali, che possono nascondere esposizioni rilevanti a livello di aziende. Sempre con riferimento a singole realtà, va anche considerato che sono 740 le multinazionali italiane con presenza diretta in quei territori, circa il 2% del totale multinazionali italiane all’estero: 660 in Russia e 80 in Ucraina.

…ma rilevante lato import di alcune materie prime

La Lombardia acquista dalla Russia l’1,2% del proprio import, l’Italia il 3% (anche in questo caso l’esposizione diretta risulta ridotta rispetto al 2013, quando l’incidenza degli approvvigionamenti dalla Russia era doppia, rispettivamente al 2,7% e 5,6%).

Tuttavia, si registra una rilevante e talvolta accresciuta esposizione diretta sul fronte materie prime: dalla Russia deriva un quinto dei nostri approvvigionamenti di combustili minerali quali gas, petrolio e carbone (rispetto al 2013, incide meno il petrolio, ma ben di più carbone e gas), il 9% di metalli non ferrosi (vs 2,2% nel 2013), il 6% di ferro e acciaio.

Allo shock energetico, che rappresenta certamente il principale elemento di vulnerabilità per le imprese e l’economia italiana soprattutto in un possibile scenario di contro-sanzioni da parte della Russia, vanno quindi sommati impatti non trascurabili anche rispetto ad alcune materie prime (in primis, metalli non ferrosi, ferro e acciaio).

Particolarmente elevata la dipendenza dal gas naturale russo

Un ruolo chiave è giocato in particolare dal gas russo sui nostri consumi di energia. Se per esempio la metà della nostra fornitura di carbone arriva dalla Russia, tuttavia questo combustibile pesa appena il 4% del nostro mix energetico. Invece, il gas costituisce ben il 41% dei consumi energetici italiani e in particolare il gas russo rileva per il 18%, a confronto con il 12% in Germania, meno del 4% in Francia e Spagna.

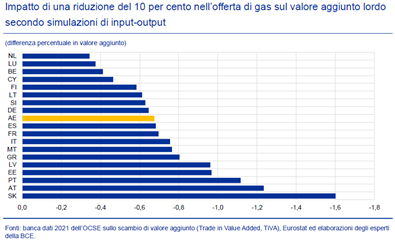

Considerata questa esposizione, la Banca centrale europea6 stima che un razionamento del gas pari a -10% riduce il valore aggiunto dell’Italia di circa -0,8% (più della media Eurozona, -0,7%).

Considerata questa esposizione, la Banca centrale europea6 stima che un razionamento del gas pari a -10% riduce il valore aggiunto dell’Italia di circa -0,8% (più della media Eurozona, -0,7%).

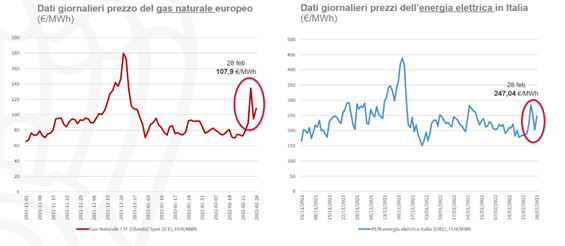

Le ripercussioni dirette sono possibili anche lato prezzi del gas, dove il conflitto verosimilmente aggrava una situazione già tesa: a gennaio 2022 il gas naturale in Europa (TTF Olanda) registrava una fiammata dei prezzi in euro pari al +660% rispetto a gennaio 2020.

Sono forti rialzi che insieme a quelli di altri beni energetici si trasferiscono sul prezzo dell’energia elettrica, con impatti particolarmente marcati in Italia nel confronto europeo. Già a gennaio 2022 il PUN (Prezzo Unico Nazionale energia elettrica) in Italia si attestava sui 225 €/MWh (+171% rispetto a 83 €/MWh a gennaio 2021); un aumento tra i maggiori in Europa, a confronto con Francia (211, +154%), Spagna (202, +135%), Germania (168, +118%).

Nei due grafici seguenti gli andamenti ultimi giornalieri dei prezzi di gas naturale europeo e di energia elettrica in Italia, caratterizzati da elevata volatilità.

Vulnerabilità indiretta: alcune materie prime da monitorare

Con una prospettiva ‘mondo’ e non riferita al rapporto diretto con l’Italia e la Lombardia, Russia e Ucraina sono rispettivamente il 16simo e il 48esimo esportatore mondiale7.

Tuttavia, la Russia è al 1° posto a livello globale come esportatore di nickel, al 3° posto per combustibili minerali, al 5° per ferro e acciaio, al 6° per l’alluminio, per citare solo alcune materie prime critiche. L’Ucraina dal canto suo ricopre il 2° posto a livello mondo quale esportatore di cereali (la Russia il 3°).

Le ripercussioni del conflitto in termini di ‘stress’ dei mercati finanziari su queste materie prime possono influenzare la capacità di approvvigionamento delle nostre imprese, sia lato prezzi sia lato disponibilità.

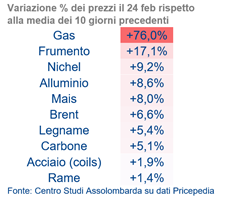

Per fare alcuni esempi oltre al gas (che per ora nel paniere di beni monitorati ha subito il rincaro sui prezzi finanziari giornalieri più rilevante), il 24 febbraio anche il frumento è aumentato del +17% rispetto al prezzo medio nei 10 giorni precedenti, il nickel e l’alluminio del +9%, il mais del +8%.

Per fare alcuni esempi oltre al gas (che per ora nel paniere di beni monitorati ha subito il rincaro sui prezzi finanziari giornalieri più rilevante), il 24 febbraio anche il frumento è aumentato del +17% rispetto al prezzo medio nei 10 giorni precedenti, il nickel e l’alluminio del +9%, il mais del +8%.

Secondo l’Osservatorio sui Conti Pubblici Italiani8, rispetto al 2019 nel 2022 le imprese italiane pagherebbero una ‘maggiore costo’ all’import pari a circa +66 miliardi di euro (3,5% del Pil 2022) in uno scenario in cui i prezzi restino al livello raggiunto all’inizio dell’invasione dell’Ucraina (dei 66 miliardi, 35 sono riferiti al gas naturale, 16 al petrolio, i rimanenti 15 prevalentemente ad alluminio e cereali). In caso di aumenti più moderati, il costo sarebbe comunque +57 miliardi di euro nel 2022.

Russia  • Popolazione: 144,1 milioni

• Popolazione: 144,1 milioni

• Pil: $1.483 miliardi (del 22% più piccolo del Pil Italia, quasi metà di quello francese e un terzo di quello tedesco)

Ucraina

• Popolazione: 44,1 milioni

• Pil: $156 miliardi

• Il Donbas, oggetto delle mire russe e delle sanzioni occidentali, è il cuore industriale ucraino. In particolare, la regione di Donetsk copre solo il 5% del territorio ucraino, tuttavia vale il 10% della popolazione e si stima produca circa il 20% del Pil nazionale e il 25% dell’export.

___________

Note:

1. Si tralasciano volutamente i risvolti per il sistema finanziario e bancario.

2. http://image.research.intesasanpaolo.com/lib/fe3e1570756404787d1770/m/37/2cf507e5-9fff-4bd4-8b8e-443c75625982.pdf. Oxford Economics valuta un impatto più lieve sul 2022 (-0,3% la perdita di Pil Area Euro), ma elevato e prolungato (-0,5% nel 2023 e 2024).

3. Fonte Prometeia. Per maggiori dettagli: https://www.assolombarda.it/centro-studi/booklet-economia-ndeg-62-febbraio-2022

4. Fonte: OCSE, TiVA edizione 2021 (dati riferiti al 2018); disponibili solo per la Russia e non anche per l’Ucraina.

5. A supporto di questa ipotesi, secondo Kiel Institute le sanzioni commerciali potrebbero ridurre il Pil russo fino al -2,9% in caso di un embargo sul gas, -1,2% in caso di embargo sul petrolio, mentre la media Ue soffrirebbe una perdita più contenuta a -0,1% (ribadiamo si tratta di una simulazione riferita solo agli scambi commerciali, senza valutazioni lato import beni e energia). Per una prospettiva ‘storica’, sempre secondo Kiel Institute, al 2017 per la Russia gli scambi commerciali in rapporto al PIL erano circa il -2% rispetto a quanto avrebbe potuto essere se le sanzioni del 2014 non fossero state imposte, mentre il danno è stato minore e nell’ordine di -0,6% per la Germania, -0,2% per l’Italia e la Francia.

6. https://www.bancaditalia.it/pubblicazioni/bollettino-eco-bce/2022/bol-eco-1-2022/bolleco-BCE-1-2022.pdf

7. Dati ITC-UN COMTRADE.

8. https://osservatoriocpi.unicatt.it/ocpi-pubblicazioni-l-impatto-dei-prezzi-delle-materie-prime-sul-costo-delle-importazioni-italiane?mc_cid=02157470b7&mc_eid=13687f555a.

Azioni sul documento