Scenari Industriali CSC - Innovazione e resilienza (novembre 2020)

Scegli un argomento

Rapporto CSC 2020.

Le conseguenze del lockdown sulla manifattura italiana

Il lockdown nella prima metà del 2020 ha avuto un impatto violento e immediato sui livelli di attività e sulle esportazioni, ancorché disomogeneo per territori e settori. Il recupero da maggio è stato pressoché istantaneo e a ‘V’ sia per produzione ed esportazioni (in particolare, ad agosto il livello di produzione è tornato intorno ai valori di gennaio). Tuttavia, le prospettive per i mesi autunnali sono tornate negative, in linea con l’aumento dei contagi a livello globale e con l’introduzione di nuove misure volte a limitare la diffusione del virus.

L’assottigliarsi dei livelli di attività ha quattro principali conseguenze sul sistema produttivo in termini di:

- dimensione: nel 2020 il numero di imprese è atteso contrarsi di quasi 9mila unità. Si rafforza così un processo già in atto dal 2017 per il quale la formazione di nuove imprese non è più in grado di garantire l’espansione della base produttiva (tanto che il saldo per gli anni 2017-2020 indica una contrazione del numero delle imprese superiore alle 32mila unità);

- liquidità: i problemi di cash-flow sono stimati pari ad almeno 20,2 miliardi di euro per fine 2020. A livello di settori, farmaceutica e alimentare sono i due meno colpiti, con una carenza di liquidità di solo 0,1 e 0,3 miliardi di euro (sui 20,2 totali) e una quota di imprese in deficit stimata rispettivamente del 9,6% e il 12,7% a fine 2020. I più colpiti la metallurgia e gli autoveicoli, con rispettivamente circa 3 e 7 miliardi di euro di carenza di liquidità e una quota di imprese in crisi di liquidità del 51,3% e del 49,8% stimata per dicembre 2020. Sul piano dimensionale, oltre la metà della carenza di liquidità stimata riguarda le grandi imprese (13,4 miliardi su 20,2 totali);

- indebitamento: le stime preliminari sono nel 2020 di un +2,4% della quota di indebitamento sul totale passività delle società non finanziarie.

- occupazione: nei primi due trimestri del 2020 la caduta del valore aggiunto manifatturiero (-27,4% la variazione congiunturale rispetto all’ultimo trimestre del 2019) sia stata quasi interamente assorbita dalla riduzione del monte-ore lavorate (-23%), a fronte della sostanziale tenuta del numero degli occupati complessivi (-0,6%).

Le trasformazioni del manifatturiero per il futuro

In questo scenario, Next Generation Europe costituisce così il più importante driver di sviluppo e trasformazione industriale del prossimo futuro per le aziende italiane ed europee.

Una prima trasformazione riguarda la sostenibilità ambientale. Già a fine 2019 era stato lanciato a livello europeo Green Deal, che si stima attivi 440 miliardi di euro di investimenti per la transizione energetica entro il 2030 (al netto del comparto mobilità). Inoltre, si stima verranno mobilitati 273 miliardi di investimenti per le infrastrutture strategiche.

In questo contesto, vi è un vantaggio strategico italiano rispetto a molti dei suoi partner internazionali. Infatti:

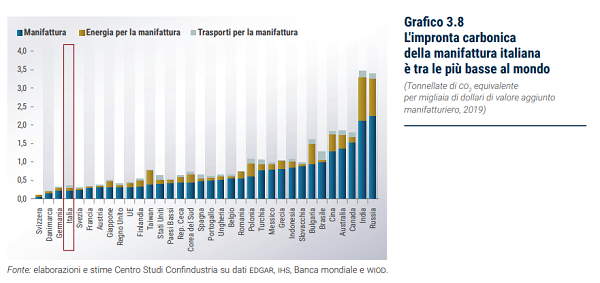

- l’impronta carbonica italiana (misurata come tonnellate di Co2 per migliaia di dollari di valore aggiunto manifatturiero) è tra le più basse al mondo e inferiore in media del -20% rispetto alla media Ue, di cui -31,5% il contributo diretto della sola manifattura;

- l’Italia è 2° a livello Ue per efficienza nell’utilizzo delle risorse dopo la Germania, per via soprattutto dell’investimento in economia circolare: grazie alle attività di riciclo e recupero è stato infatti possibile re-immettere nel sistema economico l’83% circa dei rifiuti speciali prodotti in Italia (vs 81% in Germania);

- la sensibilità delle imprese è particolarmente forte: il 66,8% delle imprese manifatturiere hanno investito in sostenibilità ambientale nel 2018 con iniziative singole o combinate di economia circolare, efficientamento energetico e transizione verso fonti di energia sostenibili. A livello dimensionale, risultano aver condotto azioni per l’ambiente il 62% delle micro-imprese (tra 3 e 9 addetti), il 72% delle piccole (tra 10 e 49), l’81% delle medie (tra 50 e 249) e il 92% delle grandi.

Tuttavia, la sfida è risolvere la difficoltà ad intercettare lo sviluppo endogeno di tecnologie green: se da un lato l’Unione europea nel suo complesso si colloca in cima alla classifica mondiale per numero di invenzioni collegate alla protezione dell’ambiente (25,3% del totale, nel 2016), dall’altro la distribuzione dei brevetti ‘verdi’ europei è molto sbilanciata a favore della Germania (43,1% la sua quota nella Ue), mentre l’Italia si trova in una posizione di relativa marginalità (4,6%, circa un terzo di quello francese e la metà di quello del Regno Unito).

Una seconda trasformazione riguarda il capitale umano e la formazione in connessione alla trasformazione digitale. Secondo il World Economic Forum, saranno 97 milioni i posti di lavoro creati e 85 milioni quelli cancellati su scala globale entro il 2025 a seguito delle trasformazioni tecnologiche e organizzative. Di fronte a questi cambiamenti a livello mondo il 94% dei lavoratori avranno esigenze di formazione sul lavoro (vs il 65% stimato nel 2018).

Eppure, in Italia si investe ancora relativamente poco per la formazione: secondo stime CEPS, l’Italia spende circa lo 0,4% del Pil in politiche attive per il lavoro (vs circa 0,2% Germania, 0,6% Francia e Spagna). Del totale speso in politiche attive, poco più di un terzo è dedicato alla formazione, a confronto con circa 50% in Francia e 70% in Germania.

Infine, un punto di attenzione va dedicato al posizionamento sui mercati internazionali e all’inserimento nelle catene del valore globali.

In positivo, va rilevato che l’Italia è 7° per valore aggiunto manifatturiero a livello mondiale nel 2019 (da 8° nel 2015). Inoltre, le tendenze del reshoring mostrano un saldo positivo per l’Italia: secondo le stime, tra 2000 e 2020 il Paese registra un saldo netto tra casi di reshoring ‘guadagnati’ e subiti di +143 imprese (secondo in Europa dopo la Francia con +151 imprese; al contrario la Cina registra un saldo negativo di -681 imprese).

Un’altra tendenza in atto è la concentrazione degli scambi su piattaforme continentali. La sfida per l’Italia è posizionarsi rispetto ai Paesi proiettati in crescita, in particolare la Cina (che ad oggi vale solo il 2,8% del nostro export, mentre ha un peso di 7,6% per la Germania e del 4,4% per la Francia). Al contempo, investire nell’integrazione ‘locale’ nelle filiere europee soprattutto tedesche.

Il report completo è disponibile al seguente LINK.

Non sei associato e ti servono informazioni?

ContattaciAzioni sul documento